Comment optimiser les liquidités dans un contexte incertain

- Courriel

-

Signet

-

Imprimer

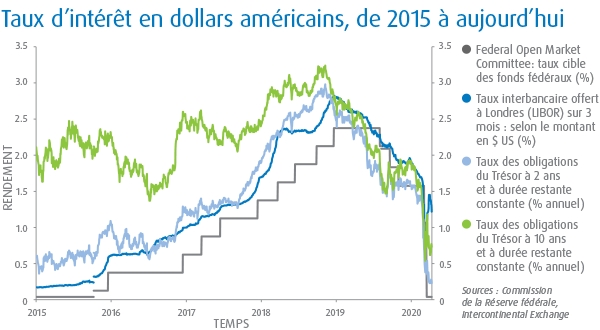

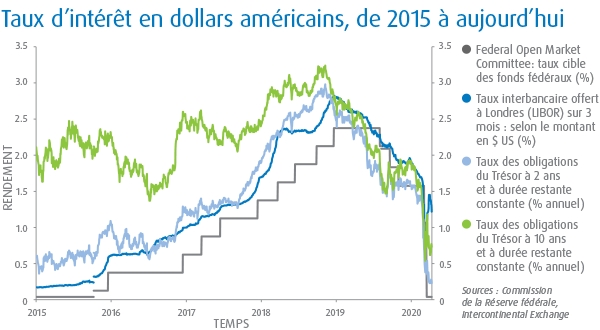

Alors que les entreprises de toutes tailles ont subi des pressions liées à la COVID-19 en 2020, les trésoriers d’entreprise doivent composer avec un contexte de taux incertains depuis quelque temps. Depuis 2015, les entreprises ont été témoins d’une hausse relativement constante des taux d’intérêt, du moins en ce qui a trait au taux de financement à un jour et aux taux des obligations américaines à court terme. Pendant cette période d’augmentation des taux, les trésoriers d’entreprise, même ceux qui n’étaient pas particulièrement soucieux d’optimiser les liquidités, ont largement profité de l’augmentation des rendements de tous les types de liquidités : fonds de roulement, réserves et liquidités stratégiques. Cependant, les taux d’intérêt en dollars américains ont ensuite plafonné, en grande partie en raison des préoccupations liées à l’économie mondiale et aux effets négatifs anticipés des guerres tarifaires sur le PIB. Les taux de rendement en dollars américains ont commencé à reculer à la fin de 2019, une baisse encore accélérée par trois réductions de taux de la Réserve fédérale.

Alors que l’économie mondiale essayait de se stabiliser, elle a été balayée par une pandémie mondiale, entraînant une réduction spectaculaire des taux de rendement des banques centrales. Des mesures d’urgence monétaires et budgétaires inusitées depuis la grande récession de 2008 ont été mises en place. Au tout début de la pandémie de COVID-19, de nombreux trésoriers d’entreprise ont rapidement changé d’approche passant de l’optimisation des rendements à une stratégie de préservation absolue du capital et de création d’un « front de liquidités » pour traverser ce qui est devenu la crise sanitaire et économique la plus grave de l’histoire moderne. Et bien que les trésoriers aient dû réagir rapidement à l’évolution rapide de la conjoncture économique, la façon dont les organisations traversent la pandémie de COVID-19 et l’incertitude quant au moment et aux modalités de la réouverture complète des économies, l’approche de gestion des liquidités dans ce contexte ne change heureusement pas beaucoup.

Pour s’assurer que toutes les liquidités sont optimisées, il faut s’engager à définir avec précision les différentes catégories de liquidités grâce à des analyses prévisionnelles et, par la suite, s’efforcer de trouver des solutions qui couvrent tous les types de liquidités, du fonds de roulement au fonds de réserve. Voyons comment les trésoriers des entreprises devraient envisager d’optimiser le rendement de leurs liquidités, même pendant cette période d’incertitude incroyable, en portant une attention particulière au fonctionnement harmonieux des fonds de roulement et à la suffisance des liquidités.

Sources : Commission de la Réserve fédérale, Intercontinental Exchange

1. Diversification

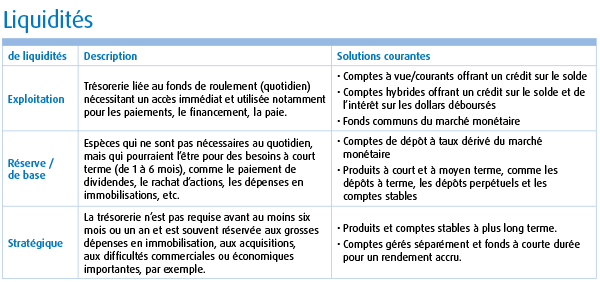

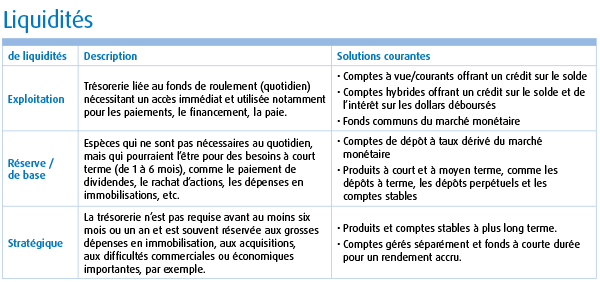

Liquidités – Le tout est supérieur à la somme des parties

Pour que les trésoriers d’entreprise soient vraiment en mesure d’optimiser les liquidités d’une organisation, il est impératif de faire des prévisions aussi précises que possible. Des prévisions exactes permettent d’éviter les pièges courants, notamment de laisser une trop grande réserve de liquidités dans un compte d’exploitation à rendement nominal ou d’avoir à utiliser une marge de crédit coûteuse parce que l’on a accidentellement immobilisé des fonds dans un produit à terme. La première étape pour optimiser les liquidités est de savoir comment différencier les types de liquidités détenus grâce à une analyse rigoureuse des flux de trésorerie tenant compte de facteurs comme la saisonnalité, les dépenses en immobilisations connues, les dividendes et les rachats d’actions prévus.

Une fois que le trésorier d’entreprise sait que la vue d’ensemble est aussi claire que possible – une tâche rendue extrêmement plus difficile dans le contexte économique et sanitaire incertain d’aujourd’hui –, il est possible de se concentrer sur la recherche de solutions de liquidités adéquates; soit de solutions qui correspondent à chaque type de liquidités, qui maximisent le rendement et qui ne sacrifient ni l’accessibilité ni l’atténuation des risques. Dans les cas où les trésoriers ont du mal à gérer efficacement les flux de trésorerie ou à prendre une décision sur le montant exact de trésorerie qui devrait être disponible pour répondre aux besoins de fonds de roulement, il est logique d’opter pour une réserve de liquidités plus importante sous forme de solutions liquides au quotidien, en ne se déplaçant que légèrement sur la courbe pour obtenir un rendement supplémentaire que lorsque cela est sûr et possible.

2. Optimisation du fonds de roulement

La trésorerie liée au fonds de roulement – La gestion de l’entreprise est essentielle, mais obtenir un certain rendement est toujours bienvenu.

Le principal objectif du trésorier de la société est toujours d’assurer le fonctionnement harmonieux des opérations financières de l’entreprise. Le fondement d’un service de trésorerie est de s’assurer que tous les paiements sont effectués en temps opportun sans créer de découverts et de maintenir un fonds de roulement suffisant au moment et à l’endroit où ils sont requis chaque jour. Cependant, notre façon de travailler a considérablement changé et nous devons prendre en compte d’autres éléments comme le télétravail, les équipes physiquement séparées, et les défis relatifs à l’exécution de documents juridiques et à la visibilité complète sur les marchés des changes et les autres marchés. Ces changements rendent extrêmement difficile la gestion harmonieuse des services de trésorerie, surtout lorsqu’il s’agit d’éviter les erreurs et les inefficacités opérationnelles, qui sont aussi importantes qu’auparavant. Même si les réserves et les liquidités stratégiques – qui peuvent être investies dans des solutions à long terme et parfois plus tolérantes au risque – peuvent générer un rendement plus élevé, il ne faut pas négliger la possibilité de tirer du rendement de la trésorerie d’exploitation, même dans le contexte actuel. Outre les prévisions rigoureuses, il est essentiel de connaître les solutions offertes par les fournisseurs de services financiers du trésorier d’entreprise et les critères pouvant être importants pour eux afin de maximiser la trésorerie liée au fonds de roulement. Dans ce contexte de réglementation accrue qui dure depuis la grande récession de 2008, la trésorerie d’exploitation est devenue extrêmement importante pour les banques, car elles doivent respecter certains ratios réglementaires, y compris le ratio de liquidité à court terme (LCR). Ce ratio accorde plus de valeur à la trésorerie opérationnelle des banques qu’aux autres types de liquidités, ce qui encourage les banques à procurer autant de services bancaires de base que possible, en faisant des dépôts correspondants pour financer leur bilan.

En sachant ce qui est important pour ses fournisseurs de services financiers ainsi que les solutions disponibles, le trésorier a la possibilité de générer un rendement plus élevé. Par exemple, l’une des façons de maximiser le rendement des liquidités liées au fonds de roulement consiste à bien comprendre la valeur des activités d’exploitation et à déterminer s’il est possible de réduire le nombre de fournisseurs en regroupant les recouvrements et les paiements, ou s’il est nécessaire de conserver plus de liquidités dans un compte en vue d’atténuer les réductions de taux potentielles ou tout simplement de générer un rendement global plus élevé. De plus, trouver des fournisseurs qui offrent des solutions maximisant le rendement de la trésorerie liée au fonds de roulement, comme les produits hybrides de crédit sur le solde et les comptes de dépôt à vue qui procurent un rendement pour les dollars déboursés sur la réserve d’exploitation, permettra de s’assurer qu’un rendement aussi élevé que possible est tiré des liquidités requises au quotidien.

3. Optimisation du rendement

Liquidités de réserve – Un peu de certitude permet d’obtenir de meilleurs rendements

En ce qui a trait aux liquidités de réserve, le rendement, et dans de nombreux cas, l’accessibilité aux liquidités varient énormément en fonction de facteurs comme la capacité d’un trésorier à utiliser des produits plus loin dans la courbe; le montant des fonds pouvant être investis et le besoin de l’institution financière du trésorier de mieux financer les prêts. Lorsque le trésorier différencie les réserves, souvent considérées comme des liquidités « excédentaires », de la trésorerie liée au fonds de roulement, il peut mieux se concentrer sur la maximisation du rendement. En supposant que la protection du capital demeure une ligne directrice de la gestion des liquidités de réserve, il existe une multitude de solutions à prendre en compte et une approche à l’égard de certaines institutions financières qui faciliteront la production de rendements supplémentaires.

Pour maximiser le rendement des liquidités de réserve, l’objectif est de garantir au mieux la stabilité des fonds pour vos fournisseurs de services financiers. Explicitement, il est possible de mettre l’accent sur la stabilité en investissant les fonds dans des produits qui nécessitent une immobilisation, que ce soit dans des instruments comme des produits de dépôt à plus long terme, du papier commercial ou des mises en pension de titres. Pour les trésoriers qui doivent maintenir le plus de liquidités possible, utiliser des solutions comme les dépôts perpétuels et à vue (dépôts à terme sans échéance déterminée qui offrent un rendement plus élevé sur une période prédéfinie au moment du rachat) peut aider à établir un bon équilibre entre l’accessibilité des fonds et un rendement plus élevé.

Implicitement, même si un trésorier d’entreprise a besoin de liquidités de réserve pour une utilisation immédiate, que ce soit pour une acquisition potentielle ou en raison d’une restriction de la politique de placement, la possibilité d’accéder à ces fonds de façon sporadique ou effectuer un réapprovisionnement régulier des fonds d’un fournisseur de services financiers peut avoir un effet important sur l’augmentation des rendements.

L’une des conséquences de la réduction importante des taux du financement à un jour de la Réserve fédérale est qu’il y a maintenant une courbe des taux de rendement principalement ascendante sur les taux en dollars américains. En raison de la pénurie de liquidités due au développement de la crise liée à la COVID-19, les taux sur les dépôts à court et à moyen terme (p. ex., un mois, deux mois ou trois mois) sont devenus très attrayants par rapport à de nombreux instruments à terme. Bien que la pénurie de liquidités et les perturbations du marché se soient quelque peu apaisées, une courbe des taux ascendante représente toujours une occasion d’accroître le rendement. Pour les trésoriers d’entreprise confiants et à l’aise avec l’immobilisation des fonds, la possibilité de profiter de ces rendements pourrait stimuler le rendement.

Liquidités stratégiques – Plusieurs variables à prendre en considération

Les méthodes d’optimisation des liquidités stratégiques sont souvent plus disparates d’une organisation à l’autre et comprennent plus de variables à prendre en considération. Selon les lignes directrices de la politique de placement et la tolérance au risque d’une organisation, les solutions peuvent être aussi simples qu’un compte de dépôt à taux dérivé du marché monétaire ou aussi complexes que des stratégies de placement avec report d’impôt. Dans le cas des trésoriers d’entreprise axés sur des solutions ne comportant aucun risque de capital, l’approche à l’égard des solutions de trésorerie stratégiques sera le prolongement de l’approche de trésorerie de réserve, avec une plus grande attention portée aux effets des variations de taux d’intérêt et aux informations sur la stabilité des fonds.

Pour les trésoriers habilités à rechercher des rendements plus élevés avec des niveaux de risque accrus, les solutions gérées activement, comme les fonds de courte durée et les comptes gérés séparément, peuvent contribuer à générer un rendement encore plus élevé. Il est également important de prendre en compte la façon dont les stratégies de change peuvent interagir avec les liquidités stratégiques et la façon dont les solutions disponibles, comme un dépôt en deux devises, peuvent générer un rendement accru sans modifier la façon dont les paiements en devises sont effectués. Dans le cas des solutions plus complexes comportant un risque de capital, mais pouvant générer des rendements plus élevés, il est clairement essentiel de travailler en collaboration avec un gestionnaire d’actifs qui peut effectuer des analyses de scénarios et s’assurer que les solutions respectent la politique de placement.

4. Planification d’urgence

Les temps sont durs, mais qu’en est-il des taux?

À la mi-mars, alors que les écoles fermaient, que le télétravail devenait la nouvelle norme et que les ordres de confinement dans tout le pays faisaient partie du quotidien, le marché a été témoin d’une ruée spectaculaire vers les titres de qualité et les bons du Trésor à court terme sont tombés en territoire négatif. Étant donné les taux d’intérêt presque nuls de la Réserve fédérale et le recul des bons du Trésor à court terme, de nombreux trésoriers se sont demandé si la politique monétaire allait user de taux négatifs en dollars américains, comme ce fut le cas dans la zone euro et pour la majorité des devises nordiques au cours des dernières années. Bien qu’il soit impossible de prédire exactement ce que la Réserve fédérale américaine fera pour combattre les effets délétères de la COVID-19 sur l’économie américaine et mondiale, il semble peu probable que les trésoriers s’attendent à des rendements négatifs sur les comptes bancaires ou les dépôts à court terme, comme les dépôts à terme. En plus de l’« expérience » des taux négatifs dans la zone euro, qui fait encore l’objet de nombreux débats quant à son efficacité (ou absence d’efficacité), la Réserve fédérale semble déterminée à maintenir des taux d’intérêt presque nuls, mais pas négatifs, en réactivant son programme d’assouplissement quantitatif et en multipliant les appels au gouvernement afin qu’il applique des mesures de politique budgétaire supplémentaires en soutien à l’économie. En fait, Jerome Powell, président de la Réserve fédérale, avait déclaré au début de la crise de COVID-19 qu’il ne pensait pas qu’une politique de taux directeurs négatifs serait appropriée aux États-Unis et il ne semble pas avoir changé d’avis. Les trésoriers devraient plutôt s’attendre à de faibles taux d’intérêt dans un avenir prévisible, surtout en ce qui concerne les solutions de liquidités quotidiennes, et il devient donc important de rechercher un rendement sûr lorsque c’est possible de le faire.

Conclusion

Pour la majorité des trésoriers, la priorité absolue est d’assurer une gestion harmonieuse et sans incident de la trésorerie, y compris pour les recouvrements réguliers et les paiements sporadiques. Cela n’a jamais été aussi vrai qu’aujourd’hui, étant donné le travail à distance et l’incertitude accrue liée à la pandémie de COVID-19. Cependant, le fait d’être attentif et de chercher des moyens de créer des solutions de liquidités optimales peut être un élément important de la valeur pour les actionnaires et est essentiel pour les trésoriers d’entreprise qui cherchent à maximiser le rendement de la trésorerie dans n’importe quel contexte de taux, y compris le contexte actuel. Il est essentiel de toujours mettre l’accent sur les prévisions (à plus long terme) et de les améliorer, tout en sachant comment vos fournisseurs de services financiers évaluent les différents types de liquidités et de stabilité afin de maximiser le rendement. De plus, le fait de s’intéresser aux institutions qui cherchent à financer des portefeuilles de prêts en croissance peut également offrir un rendement favorable, car elles ont tendance à offrir des solutions plus créatives et à faire preuve de souplesse quant à la tarification des dépôts, tout en travaillant en collaboration avec les trésoriers pour trouver des solutions mutuellement avantageuses.

-

Temps de lecture

-

Écouter

Arrêter

-

Agrandir | Réduire le texte

Alors que les entreprises de toutes tailles ont subi des pressions liées à la COVID-19 en 2020, les trésoriers d’entreprise doivent composer avec un contexte de taux incertains depuis quelque temps. Depuis 2015, les entreprises ont été témoins d’une hausse relativement constante des taux d’intérêt, du moins en ce qui a trait au taux de financement à un jour et aux taux des obligations américaines à court terme. Pendant cette période d’augmentation des taux, les trésoriers d’entreprise, même ceux qui n’étaient pas particulièrement soucieux d’optimiser les liquidités, ont largement profité de l’augmentation des rendements de tous les types de liquidités : fonds de roulement, réserves et liquidités stratégiques. Cependant, les taux d’intérêt en dollars américains ont ensuite plafonné, en grande partie en raison des préoccupations liées à l’économie mondiale et aux effets négatifs anticipés des guerres tarifaires sur le PIB. Les taux de rendement en dollars américains ont commencé à reculer à la fin de 2019, une baisse encore accélérée par trois réductions de taux de la Réserve fédérale.

Alors que l’économie mondiale essayait de se stabiliser, elle a été balayée par une pandémie mondiale, entraînant une réduction spectaculaire des taux de rendement des banques centrales. Des mesures d’urgence monétaires et budgétaires inusitées depuis la grande récession de 2008 ont été mises en place. Au tout début de la pandémie de COVID-19, de nombreux trésoriers d’entreprise ont rapidement changé d’approche passant de l’optimisation des rendements à une stratégie de préservation absolue du capital et de création d’un « front de liquidités » pour traverser ce qui est devenu la crise sanitaire et économique la plus grave de l’histoire moderne. Et bien que les trésoriers aient dû réagir rapidement à l’évolution rapide de la conjoncture économique, la façon dont les organisations traversent la pandémie de COVID-19 et l’incertitude quant au moment et aux modalités de la réouverture complète des économies, l’approche de gestion des liquidités dans ce contexte ne change heureusement pas beaucoup.

Pour s’assurer que toutes les liquidités sont optimisées, il faut s’engager à définir avec précision les différentes catégories de liquidités grâce à des analyses prévisionnelles et, par la suite, s’efforcer de trouver des solutions qui couvrent tous les types de liquidités, du fonds de roulement au fonds de réserve. Voyons comment les trésoriers des entreprises devraient envisager d’optimiser le rendement de leurs liquidités, même pendant cette période d’incertitude incroyable, en portant une attention particulière au fonctionnement harmonieux des fonds de roulement et à la suffisance des liquidités.

Sources : Commission de la Réserve fédérale, Intercontinental Exchange

1. Diversification

Liquidités – Le tout est supérieur à la somme des parties

Pour que les trésoriers d’entreprise soient vraiment en mesure d’optimiser les liquidités d’une organisation, il est impératif de faire des prévisions aussi précises que possible. Des prévisions exactes permettent d’éviter les pièges courants, notamment de laisser une trop grande réserve de liquidités dans un compte d’exploitation à rendement nominal ou d’avoir à utiliser une marge de crédit coûteuse parce que l’on a accidentellement immobilisé des fonds dans un produit à terme. La première étape pour optimiser les liquidités est de savoir comment différencier les types de liquidités détenus grâce à une analyse rigoureuse des flux de trésorerie tenant compte de facteurs comme la saisonnalité, les dépenses en immobilisations connues, les dividendes et les rachats d’actions prévus.

Une fois que le trésorier d’entreprise sait que la vue d’ensemble est aussi claire que possible – une tâche rendue extrêmement plus difficile dans le contexte économique et sanitaire incertain d’aujourd’hui –, il est possible de se concentrer sur la recherche de solutions de liquidités adéquates; soit de solutions qui correspondent à chaque type de liquidités, qui maximisent le rendement et qui ne sacrifient ni l’accessibilité ni l’atténuation des risques. Dans les cas où les trésoriers ont du mal à gérer efficacement les flux de trésorerie ou à prendre une décision sur le montant exact de trésorerie qui devrait être disponible pour répondre aux besoins de fonds de roulement, il est logique d’opter pour une réserve de liquidités plus importante sous forme de solutions liquides au quotidien, en ne se déplaçant que légèrement sur la courbe pour obtenir un rendement supplémentaire que lorsque cela est sûr et possible.

2. Optimisation du fonds de roulement

La trésorerie liée au fonds de roulement – La gestion de l’entreprise est essentielle, mais obtenir un certain rendement est toujours bienvenu.

Le principal objectif du trésorier de la société est toujours d’assurer le fonctionnement harmonieux des opérations financières de l’entreprise. Le fondement d’un service de trésorerie est de s’assurer que tous les paiements sont effectués en temps opportun sans créer de découverts et de maintenir un fonds de roulement suffisant au moment et à l’endroit où ils sont requis chaque jour. Cependant, notre façon de travailler a considérablement changé et nous devons prendre en compte d’autres éléments comme le télétravail, les équipes physiquement séparées, et les défis relatifs à l’exécution de documents juridiques et à la visibilité complète sur les marchés des changes et les autres marchés. Ces changements rendent extrêmement difficile la gestion harmonieuse des services de trésorerie, surtout lorsqu’il s’agit d’éviter les erreurs et les inefficacités opérationnelles, qui sont aussi importantes qu’auparavant. Même si les réserves et les liquidités stratégiques – qui peuvent être investies dans des solutions à long terme et parfois plus tolérantes au risque – peuvent générer un rendement plus élevé, il ne faut pas négliger la possibilité de tirer du rendement de la trésorerie d’exploitation, même dans le contexte actuel. Outre les prévisions rigoureuses, il est essentiel de connaître les solutions offertes par les fournisseurs de services financiers du trésorier d’entreprise et les critères pouvant être importants pour eux afin de maximiser la trésorerie liée au fonds de roulement. Dans ce contexte de réglementation accrue qui dure depuis la grande récession de 2008, la trésorerie d’exploitation est devenue extrêmement importante pour les banques, car elles doivent respecter certains ratios réglementaires, y compris le ratio de liquidité à court terme (LCR). Ce ratio accorde plus de valeur à la trésorerie opérationnelle des banques qu’aux autres types de liquidités, ce qui encourage les banques à procurer autant de services bancaires de base que possible, en faisant des dépôts correspondants pour financer leur bilan.

En sachant ce qui est important pour ses fournisseurs de services financiers ainsi que les solutions disponibles, le trésorier a la possibilité de générer un rendement plus élevé. Par exemple, l’une des façons de maximiser le rendement des liquidités liées au fonds de roulement consiste à bien comprendre la valeur des activités d’exploitation et à déterminer s’il est possible de réduire le nombre de fournisseurs en regroupant les recouvrements et les paiements, ou s’il est nécessaire de conserver plus de liquidités dans un compte en vue d’atténuer les réductions de taux potentielles ou tout simplement de générer un rendement global plus élevé. De plus, trouver des fournisseurs qui offrent des solutions maximisant le rendement de la trésorerie liée au fonds de roulement, comme les produits hybrides de crédit sur le solde et les comptes de dépôt à vue qui procurent un rendement pour les dollars déboursés sur la réserve d’exploitation, permettra de s’assurer qu’un rendement aussi élevé que possible est tiré des liquidités requises au quotidien.

3. Optimisation du rendement

Liquidités de réserve – Un peu de certitude permet d’obtenir de meilleurs rendements

En ce qui a trait aux liquidités de réserve, le rendement, et dans de nombreux cas, l’accessibilité aux liquidités varient énormément en fonction de facteurs comme la capacité d’un trésorier à utiliser des produits plus loin dans la courbe; le montant des fonds pouvant être investis et le besoin de l’institution financière du trésorier de mieux financer les prêts. Lorsque le trésorier différencie les réserves, souvent considérées comme des liquidités « excédentaires », de la trésorerie liée au fonds de roulement, il peut mieux se concentrer sur la maximisation du rendement. En supposant que la protection du capital demeure une ligne directrice de la gestion des liquidités de réserve, il existe une multitude de solutions à prendre en compte et une approche à l’égard de certaines institutions financières qui faciliteront la production de rendements supplémentaires.

Pour maximiser le rendement des liquidités de réserve, l’objectif est de garantir au mieux la stabilité des fonds pour vos fournisseurs de services financiers. Explicitement, il est possible de mettre l’accent sur la stabilité en investissant les fonds dans des produits qui nécessitent une immobilisation, que ce soit dans des instruments comme des produits de dépôt à plus long terme, du papier commercial ou des mises en pension de titres. Pour les trésoriers qui doivent maintenir le plus de liquidités possible, utiliser des solutions comme les dépôts perpétuels et à vue (dépôts à terme sans échéance déterminée qui offrent un rendement plus élevé sur une période prédéfinie au moment du rachat) peut aider à établir un bon équilibre entre l’accessibilité des fonds et un rendement plus élevé.

Implicitement, même si un trésorier d’entreprise a besoin de liquidités de réserve pour une utilisation immédiate, que ce soit pour une acquisition potentielle ou en raison d’une restriction de la politique de placement, la possibilité d’accéder à ces fonds de façon sporadique ou effectuer un réapprovisionnement régulier des fonds d’un fournisseur de services financiers peut avoir un effet important sur l’augmentation des rendements.

L’une des conséquences de la réduction importante des taux du financement à un jour de la Réserve fédérale est qu’il y a maintenant une courbe des taux de rendement principalement ascendante sur les taux en dollars américains. En raison de la pénurie de liquidités due au développement de la crise liée à la COVID-19, les taux sur les dépôts à court et à moyen terme (p. ex., un mois, deux mois ou trois mois) sont devenus très attrayants par rapport à de nombreux instruments à terme. Bien que la pénurie de liquidités et les perturbations du marché se soient quelque peu apaisées, une courbe des taux ascendante représente toujours une occasion d’accroître le rendement. Pour les trésoriers d’entreprise confiants et à l’aise avec l’immobilisation des fonds, la possibilité de profiter de ces rendements pourrait stimuler le rendement.

Liquidités stratégiques – Plusieurs variables à prendre en considération

Les méthodes d’optimisation des liquidités stratégiques sont souvent plus disparates d’une organisation à l’autre et comprennent plus de variables à prendre en considération. Selon les lignes directrices de la politique de placement et la tolérance au risque d’une organisation, les solutions peuvent être aussi simples qu’un compte de dépôt à taux dérivé du marché monétaire ou aussi complexes que des stratégies de placement avec report d’impôt. Dans le cas des trésoriers d’entreprise axés sur des solutions ne comportant aucun risque de capital, l’approche à l’égard des solutions de trésorerie stratégiques sera le prolongement de l’approche de trésorerie de réserve, avec une plus grande attention portée aux effets des variations de taux d’intérêt et aux informations sur la stabilité des fonds.

Pour les trésoriers habilités à rechercher des rendements plus élevés avec des niveaux de risque accrus, les solutions gérées activement, comme les fonds de courte durée et les comptes gérés séparément, peuvent contribuer à générer un rendement encore plus élevé. Il est également important de prendre en compte la façon dont les stratégies de change peuvent interagir avec les liquidités stratégiques et la façon dont les solutions disponibles, comme un dépôt en deux devises, peuvent générer un rendement accru sans modifier la façon dont les paiements en devises sont effectués. Dans le cas des solutions plus complexes comportant un risque de capital, mais pouvant générer des rendements plus élevés, il est clairement essentiel de travailler en collaboration avec un gestionnaire d’actifs qui peut effectuer des analyses de scénarios et s’assurer que les solutions respectent la politique de placement.

4. Planification d’urgence

Les temps sont durs, mais qu’en est-il des taux?

À la mi-mars, alors que les écoles fermaient, que le télétravail devenait la nouvelle norme et que les ordres de confinement dans tout le pays faisaient partie du quotidien, le marché a été témoin d’une ruée spectaculaire vers les titres de qualité et les bons du Trésor à court terme sont tombés en territoire négatif. Étant donné les taux d’intérêt presque nuls de la Réserve fédérale et le recul des bons du Trésor à court terme, de nombreux trésoriers se sont demandé si la politique monétaire allait user de taux négatifs en dollars américains, comme ce fut le cas dans la zone euro et pour la majorité des devises nordiques au cours des dernières années. Bien qu’il soit impossible de prédire exactement ce que la Réserve fédérale américaine fera pour combattre les effets délétères de la COVID-19 sur l’économie américaine et mondiale, il semble peu probable que les trésoriers s’attendent à des rendements négatifs sur les comptes bancaires ou les dépôts à court terme, comme les dépôts à terme. En plus de l’« expérience » des taux négatifs dans la zone euro, qui fait encore l’objet de nombreux débats quant à son efficacité (ou absence d’efficacité), la Réserve fédérale semble déterminée à maintenir des taux d’intérêt presque nuls, mais pas négatifs, en réactivant son programme d’assouplissement quantitatif et en multipliant les appels au gouvernement afin qu’il applique des mesures de politique budgétaire supplémentaires en soutien à l’économie. En fait, Jerome Powell, président de la Réserve fédérale, avait déclaré au début de la crise de COVID-19 qu’il ne pensait pas qu’une politique de taux directeurs négatifs serait appropriée aux États-Unis et il ne semble pas avoir changé d’avis. Les trésoriers devraient plutôt s’attendre à de faibles taux d’intérêt dans un avenir prévisible, surtout en ce qui concerne les solutions de liquidités quotidiennes, et il devient donc important de rechercher un rendement sûr lorsque c’est possible de le faire.

Conclusion

Pour la majorité des trésoriers, la priorité absolue est d’assurer une gestion harmonieuse et sans incident de la trésorerie, y compris pour les recouvrements réguliers et les paiements sporadiques. Cela n’a jamais été aussi vrai qu’aujourd’hui, étant donné le travail à distance et l’incertitude accrue liée à la pandémie de COVID-19. Cependant, le fait d’être attentif et de chercher des moyens de créer des solutions de liquidités optimales peut être un élément important de la valeur pour les actionnaires et est essentiel pour les trésoriers d’entreprise qui cherchent à maximiser le rendement de la trésorerie dans n’importe quel contexte de taux, y compris le contexte actuel. Il est essentiel de toujours mettre l’accent sur les prévisions (à plus long terme) et de les améliorer, tout en sachant comment vos fournisseurs de services financiers évaluent les différents types de liquidités et de stabilité afin de maximiser le rendement. De plus, le fait de s’intéresser aux institutions qui cherchent à financer des portefeuilles de prêts en croissance peut également offrir un rendement favorable, car elles ont tendance à offrir des solutions plus créatives et à faire preuve de souplesse quant à la tarification des dépôts, tout en travaillant en collaboration avec les trésoriers pour trouver des solutions mutuellement avantageuses.

La voie de la reprise 2020

PARTIE 1

America’s Post-Pandemic Economic Prospects

Michael Gregory, CFA 29 juin 2020

Disponible en anglais seulement. After dealing with the steepest, deepest, and fastest recession in history, there are clear indications th…

PARTIE 2

Vers un rebond des fusions et acquisitions

None 13 juillet 2020

La pandémie de coronavirus a frappé les marchés financiers mondiaux, d’où une perturbation sans pré…

PARTIE 3

Food Supply Chain: Lessons Learned from COVID-19

Michael Johns 27 juillet 2020

Disponible en anglais seulement. The COVID-19 pandemic put significant stress on the food supply chain. From manufacturers to distributors to re…

PARTIE 5

La COVID 19 souligne une évolution des systèmes de négociation électroniques

24 août 2020

Il n’y a pas de réponse clé en main à la pandémie de COVID‑19, laquelle n’a épargné a…

PARTIE 6

La COVID a-t-elle sauvé le commerce de détail?

Simeon Siegel, CFA 18 septembre 2020

Commerce de détail : comment renouer avec les bénéfices dans un monde post-pandémie? À la suite de la…

PARTIE 7

La voie de la reprise : la pandémie en contexte

Dan Barclay, Brian Belski, None 02 octobre 2020

L’Amérique du Nord est engagée depuis six mois dans la lutte contre la COVID-19 et une deuxième vague pointe &ag…

PARTIE 8

Spectaculaires SAVS - Les licornes arrivent

Eric Benedict 28 octobre 2020

Elles ont été qualifiées de feu de paille par les experts des marchés, critiquées pour leurs rendements,…

Autre contenu intéressant

After the Bank Failures, 6 Questions to Help CFOs Diversify Deposits

Trésorerie nouvelle génération : Protéger son organisation contre une attaque à la cybersécurité

Article d’opinion : Les entreprises et les organismes communautaires doivent unir leurs efforts pour combattre la pauvreté

Problèmes de la chaîne d’approvisionnement : le bien-être des fournisseurs au cœur des préoccupations

Capital-investissement : Déployer les capitaux dans la nouvelle normalité

L’état actuel et futur de la chaîne d’approvisionnement mondiale

Les changements radicaux causés par le variant Omicron et la pandémie – Mise à jour sur la situation sanitaire et la biopharmaceutique

Le variant Omicron – Perspectives sur la santé et les marchés

Minimizing Your Exposure to Fraud: A Conversation with Larry Zelvin

Le meilleur des deux mondes : L’avenir du travail sur les marchés des capitaux

Des spécialistes de BMO discutent des résultats des élections canadiennes

De formidables nouveaux facteurs donnent les moyens de croître aux activités de fusion et d’acquisition aux États-Unis

COVID-19 : Les 100 premiers jours de Joe Biden : vers la reprise

One Year Later: Lessons Learned in the Food Supply Chain

Biggest Trends in Food and Ag, From ESG to Inflation to the Supply Chain

Infonuagique, données et zéro confiance : voilà les aspects de la cybersécurité privilégiés par les investisseurs de capital de risque

Banques centrales, changements climatiques et leadership : Forum annuel destiné aux femmes œuvrant dans le secteur des titres à revenu fixe, devises et produits de base

L’appétit croissant pour l’investissement dans un but précis dans les valeurs à revenu fixe par Magali Gable

BMO annonce un don de 250 000 $ aux organisations qui soutiennent les efforts de secours d'urgence mondiale contre la COVID-19

Budget fédéral de 2021 : Dépenser en vue de l’immunité et au-delà

Le grand saut dans la dette – Comment les détaillants ont emprunté pour rester à flot durant la COVID

Le Canada pourrait connaître son plus fort rebond économique en un demi-siècle, mais il faut viser une reprise équitable, d’après une table ronde

IN Tune: Commodity Pointers From China's Big Policy Meeting

Mise à jour à l’intention de nos clients : Une année d’adversité, de résilience et de croissance

Diriger avec résilience : Points saillants du Forum à l’intention des femmes dirigeantes de BMO

Conversation avec Ian Bremmer : La pandémie et le paysage géopolitique en évolution

IN Tune: ESG Performance in the Canadian Real Estate Industry

Gestion des flux de trésorerie de la prochaine génération : votre feuille de route de la transformation numérique

La Pandémie, D’aujourd’hui A Demain - Entretiens avec les spécialistes

Perspectives des marchés américain et canadien 2021 – Spécialistes de BMO

The Evolution of Corporate Purpose and Pandemic: The Great Accelerator

Premiers résultats des élections américaines : Ce que nous savons

L’année 2020 façonnera toute une génération - Entretiens avec les spécialistes

La vie de tous les jours a changé - Entretiens avec les spécialistes

Episode 25: Achieving Sustainability In The Food Production System

L’évolution du processus démocratique - Entretiens avec les spécialistes

Webinaire Sur L’évolution Des Fraudeurs Et L’adaptation De Votre Organisation

Tendances actuelles en matière de fraude – Partie II : Cinq autres types de fraude à surveiller

Tendances actuelles en matière de fraude – Partie I : Six des types de fraude les plus courants

La transformation du milieu de travail - Entretiens avec les spécialistes

La COVID 19 souligne une évolution des systèmes de négociation électroniques

L’essor de l’apprentissage virtuel - Entretiens avec les spécialistes

Faire le point sur la situation avec vos gens - Entretiens avec les spécialistes

Entretien avec Jared Diamond : la COVID-19, une crise prometteuse

Changer les perceptions à propos du secteur canadien du pétrole et du gaz

Résurgence de l’épidémie de COVID-19 aux États-Unis : Dr Eric Feigl-Ding, épidémiologiste

The E-commerce and CPG Implications of COVID-19

Le chemin du rétablissement de la demande mondiale pétrolière et gazière sera long : Rystad Energy

Episode 16: Covid-19 Implications and ESG Funds with Jon Hale

Sonder les profondeurs de la récession imputable à la COVID-19

Inside Stories: Gabriela Herman – Professional Photographer

Effets de la crise de la COVID-19 sur le secteur des technologies et des logiciels

Une mise à jour destinée à nos clients : Travailler pendant et après la pandémie

Données critiques – Des tests, des tests, et encore plus de tests

Technology and Software: How COVID Will Change Remote Work Forever

Inside Stories: Both a Major League Athlete and a Stay-at-Home Dad

Résultats du sondage de l’Association for Financial Professionals (AFP) sur la réaction des trésoriers à la COVID-19

Rapport spécial de BMO sur l'économie post-pandémique : combler les écarts

Precedents can help us understand this unprecedented crisis

Leadership and Long-Run Experience in a Time of Radical Uncertainty

La COVID-19 met en lumière l’importance de solides pratiques en matière de gestion de la liquidité et de prévention de la fraude

Le pic de la pandémie de COVID-19 en vue grâce aux mesures d’atténuation

Discussion avec le chef de la direction de BMO : Comprendre les conséquences de la COVID-19

Les experts de BMO s’expriment : Répercussions économiques et sociales de la COVID-19

Les mesures de relance publiques ralentiront la chute, mais n’empêcheront pas la récession

COVID-19: Reshaping the restaurant industry, today and tomorrow

Les prochaines semaines seront déterminantes dans la lutte contre la COVID-19

Contenir la propagation de la COVID-19 – Y a-t-il des raisons d’être optimiste?

Les six grandes banques canadiennes prennent des mesures décisives pour soutenir leurs clients affectés par la COVID-19